Что такое р2р кредитование

Содержание:

- Что такое P2P-кредитование

- Р2Р кредитование — что это такое и его назначение

- Кредитование по системе P2P: займы на карту

- Что это такое и чем отличается от МФО и банков?

- Кто являются участниками рынка р2р кредитования

- Займы онлайн посредством системы P2P

- Где взять?

- Р2Р КАМЕРЫ ВИДЕОНАБЛЮДЕНИЯ

- Снижение рисков P2P-кредитования

- Условия платформы

- Как устроена P2P-биржа?

- Преимущества и недостатки Р2Р кредитования для инвесторов

- Преимущества P2P-кредитования

- Расследование

- Какие есть риски

Что такое P2P-кредитование

Это механизм ссуживания денег, где кредиторами и заемщиками выступают равноправные стороны (частные лица и/или компании) и процесс осуществляется без участия посредников в виде банков, кредитных брокеров и других традиционных финансовых институтов. В большинстве случаев такие отношения выстраиваются в интернете на специальных площадках — P2P-платформах.

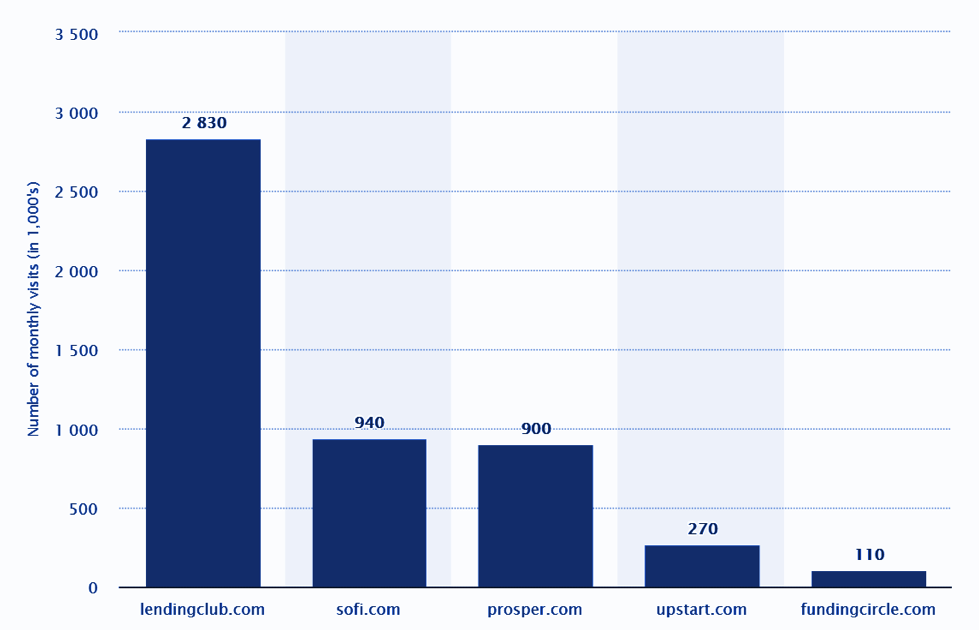

Ведущие сайты однорангового кредитования в США (август 2016 – июль 2017)

Без посредников кредитная ставка меньше, а прибыль инвестора больше. Дело в том, что содержание банка — дорогостоящее удовольствие. Нужно арендовать или приобрести помещение, укомплектовать персонал, купить компьютерное оборудование и программное обеспечение. А еще соблюсти все правила безопасности.

Традиционная модель кредитования с участием банка

Умножьте эти расходы на несколько отделений, и вы поймете, почему в одном и том же банке кредитная ставка может быть на уровне 10%, а депозитная — 2%. Банк съедает большую часть прибыли инвесторов.

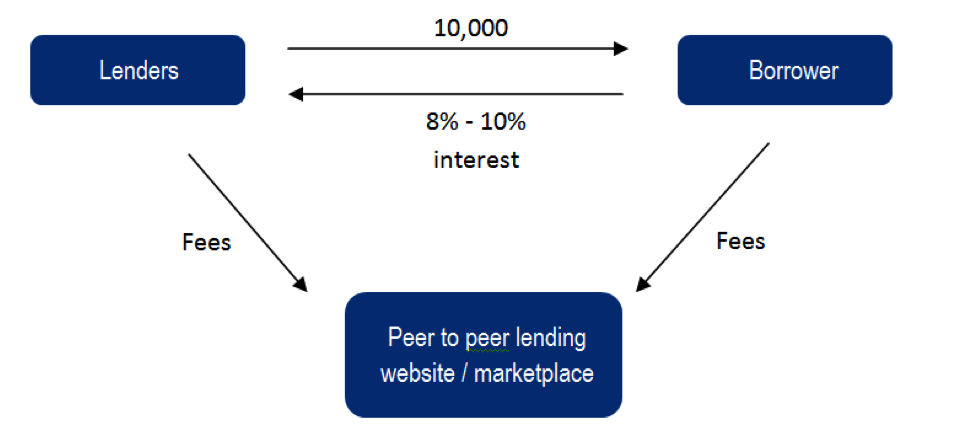

Модель P2P-кредитования

В одноранговом кредитовании не нужно учитывать стоимость банковской недвижимости, зарплат сотрудников и дорогостоящего оборудования. Поэтому ставка по кредиту может быть на уровне 10%, а выгода инвестора — 8%. Оставшиеся 2% уйдут P2P-платформе. Работает такое кредитование по простой схеме:

- Люди регистрируются на P2P-платформе в качестве заемщика или кредитора (инвестора).

- Заемщик подает заявку на кредит, указав сумму, условия займа и краткую информацию о себе.

- Платформа проводит оценку риска, определяет кредитный рейтинг и устанавливает соответствующую процентную ставку. Это делают оракулы (люди или организации, нанятые со стороны) и/или специальные алгоритмы.

- Заявка попадает в общий пул, который просматривают кредиторы.

- Если условия займа подходят кому-либо из кредиторов, оформляется кредитный договор.

Р2Р кредитование — что это такое и его назначение

Давайте более подробнее разберем определение данного термина и посмотрим что это вообще такое. Название происходит от сокращения английского «peer-to-peer», что дословно можно перевести как «кредитование от человека к человеку». По-другому такой вид займа еще называется «равноправное инвестирование» или «социальное страхование».

Под «финансовыми институтами» подразумеваются, как правило, коммерческие и некоммерческие банки, кредитные союзы и трастовые фонды, которые суживают средства под определенный процент.

В 98% случаев такие займы являются необеспеченными займами, то есть такими которые выдают и получают физические лица. В некоторых случаях возможно конечно и участие юридических лиц, но такое встречается гораздо реже.

Разумеется, как и в случае с банками, такие займы подразумевает определенную ставку, то есть процент, под который кредитор ссужает средства. Иногда процентная ставка может быть фиксированной, а иногда – скользящей. Скользящие ставки определяются методом обратного аукциона, что означает, что заемщик сам указывает верхний предел ставки, под которую он будет согласен взять ссуду, а в это время потенциальные инвесторы устраивают торги на понижение ставки, так как каждый из них заинтересован в этой сделке.

Если говорить о площадках, которые занимаются организацией таких займов, то они, в свою очередь, также получают определенный процент от комиссионных платежей. Комиссионные платежи снимаются с обеих сторон-участников сделки.

Кредитование по системе P2P: займы на карту

Человек, нуждающийся в финансировании третьей стороны, всегда ищет наилучшую возможную сделку. С повсеместным внедрением компьютерных сетей, просмотра сайтов и других удовольствий от «открытой и доступной» информации выбор хорошей компании или услуги теперь стал проще.

Чтобы воспользоваться предложением аренды P2P, вам нужно найти соответствующий сайт, предлагающий такие услуги. Используя поиск или рекомендацию от кого-то другого, гражданин находит такие порталы, как «Заимгид», «Кредео» или «Кредберри», где собираются актуальные предложения.

Используя следующие фильтры выбора:

- географическое родство,

- сумма кредита,

- срок кредита,

- условия и положения,

- квалификационные требования,

- процентные ставки,

- скорость рассмотрения заявки,

- возможность обработки заявки через Интернет,

- способы получения средств,

- способы погашения,

Заявитель принимает решение о конкретном предложении, а затем приступает к подаче заявки. Как правило, инвестор предоставляет всю важную информацию о предлагаемых кредитах сразу.

В связи с этим можно найти заем:

- Перевод на электронный кошелек или платежную систему;

- наличными лично или курьером;

- Переведите деньги на телефон.

Этих вариантов достаточно. Неизменно популярнее универсальное платежное средство — банковская карта. Вы можете заметить, что существуют альтернативные способы получения необходимых средств, например, в банках или подача заявки на микрокредитование. Чтобы сравнить их, давайте посмотрим на них, выявив положительные и отрицательные стороны этого типа финансовых транзакций.

Что это такое и чем отличается от МФО и банков?

Кредитные предложения могут отличается по срокам, процентным ставкам и иным нюансам. У каждой организации свои требования и условия, однако, выделить основные особенности можно.

Особенности МФО

Особенности получения кредита в МФО:

- Деятельность микрофинансовых организаций регулируется ФЗ №151 «О микрофинансовой деятельности и микрофинансовых организациях». Согласно этому закону каждая МФО регистрируется в специальном реестре для легализации. Проверить, есть ли компания в реестре можно на сайте Центробанка: www.cbr.ru. Без регистрации выдавать кредиты нельзя.

- Кредитная сумма для выдачи до 1 млн рублей.

- Большинство займов выдаётся на короткие сроки (30 дней-45 дней) и под высокий процент (до 1,5% в сутки).

- Заём выдаётся как физическим, так и юридическим (ИП, малый бизнес) лицам.

- Оперативность получения кредита.

Банковский кредит

Особенности получения кредита в банке:

- Банки проверяются и регулируются Банком России, который выдает им лицензии и отзывает их при нарушениях.

- Выдача сумм до 5 млн рублей.

- Кредит выдаётся на срок: 6 месяцев — 5 лет под относительно низкий процент (до 25% в год).

- Банк работает как с физическими, так и с юридическими лицами.

- Период рассмотрения заявок на получение кредита затягивается до нескольких месяцев при сложных проверках.

P2P-кредитование

Кредит от инвестора на p2p-площадке отличает следующее:

- P2p-платформа пока не регулируется законом.

- Кредит на маленькие (около 1000 рублей) и большие суммы (1 млн рублей).

- Биржа займов работает преимущественно с гражданами, а не с организациями.

Отличия структур приведены в таблице ниже.

| Банк | МФО | Кредитные биржи | |

| Способ получения денег | Офис, дистанционно | Офис, дистанционно | Онлайн, личная встреча |

| Скорость получения | 1 день — 1 месяц | 1 час — 3 дня | 1 час — 14 дней |

| Время работы | С 9 до 18 по будням | Круглосуточно | Круглосуточно |

| Сложность | Требуются тщательные проверки, предоставление справок с работы | Требуется только паспорт | Паспорт + быстрая проверка |

| Процентная ставка | до 30% в год | до 500% в год | до 500% в год |

| Страховка | навязывается | не требуется | не требуется |

| Сумма | не менее 30 000 рублей | от 500 до 100 000 рублей | от 500 до 1 000 000 рублей |

В таблице приведена усреднённая информация, в зависимости от сайта или организации, в которую происходит обращения, условия будут меняться.

Кто являются участниками рынка р2р кредитования

В самом начале участниками такого кредитования были только владельцы онлайн-платформ и физические лица. К последним относились кредиторы и заемщики. Но сейчас на рынке находятся гораздо большее количество участников: инвесторы, обслуживающие компании, а также владельцы малого бизнеса (тоже заемщики).

p2p кредитование: участники платформы

Процесс оформления займа между физическими лицами достаточно простой. Обычный пользователь заходит на сервис, выбирает другое физическое лицо в качестве кредитора. Если от последнего поступило одобрение, то выдается заем. Кончено же, присутствует процедура оценки всех рисков и платежеспособности, которая осуществляется самой платформой.

Это интересно! На сервисы обращаются и предприниматели, которые отправляют свои заявки на получение кредита. У платформы есть и инвесторы, которые могут просматривать такие заявки и вливать средства в бизнес предпринимателей, выдавая им кредитные средства. Это выгодно и предпринимателям, и инвесторам.

К примеру, последние могут заработать намного больше, чем если бы они не выдавали бы займы, а хранили бы эти деньги на депозите. Владельцы бизнеса, в свою очередь, могут получить кредитные средства гораздо быстрее и на боле лояльных условиях, чем в банках.

В перечень функций платформы входят такие обязанности:

- Создание оптимальных условий для работы кредиторов, нахождения на сервисе других пользователей. Именно поэтому такие сайты являются высокотехнологичными.

- Прием заявок, согласование сделок.

- Проверка платежеспособности.

- Оценка всех рисков.

- Составление рейтинга кредиторов.

- Другие услуги.

При этом платформы и ее владельцы никак не влияют на процесс кредитования, не выдают займы. Поэтому кредиторы/инвесторы могут напрямую взаимодействовать друг с другом. На сайтах нет никаких посредников, что является основным преимуществом р2р кредитования. Именно по этой причине заемщикам могут быть предложены более низкие процентные ставки. В сумму платежей не включаются страховки, которые так часто предлагают банки. Приходя на такую платформу, пользователи имеют большой выбор. Они видят список всех заимодателей, могут обратиться к одному из них или сразу к нескольким. Возможно получение средств сразу от нескольких кредиторов. За прозрачностью каждой сделки следят специалисты самой платформы.

[youtube https://www.youtube.com/watch?v=r5HOH-xIFD4]

Займы онлайн посредством системы P2P

Кредитование через интернет с получением денег на карту мероприятие достаточно простое.

Необходимо следующее:

- определиться с площадкой, предоставляющей информацию о кредиторах;

- выбрать наиболее интересное предложение;

- связаться с инвестором;

- оговорить условия получения;

- указать реквизиты перевода денежных средств;

- получить необходимое финансирование.

Стоит учесть момент, что сотрудничество с частными инвесторами имеет такую же юридическую силу, как и кредитование в банках или МФО. Простейшая расписка в получении является документом, которым в случае непредвиденных затруднений можно будет доказать факт проведения финансовой сделки.

Не стоит забывать про долги, уклоняться от уплаты. Честное и своевременное предупреждение о невозможности оплаты компенсирует двухсторонние споры. Любой инвестор может войти в положении и продлить срок действия кредита, либо начислить больший процент за его пользование – все решается в индивидуальном порядке.

Где взять?

Взять займ данного рода получатель может на специальных платформах.

Ниже представлены условия некоторых из них:

| Платформа | Суммы займов | Сроки | Ставки | Примечания |

| Loanberry | До 500000 рублей | До пяти лет | От 17% годовых | Займы выдаются без залога и поручительства по ним, берутся на любые цели, возможно досрочное погашение, время рассмотрения заявки по кредиту не превышает десяти минут |

| Безбанка | До 300000 рублей | От года до восьми лет | От 18% годовых | Деньги выдаются только посредством онлайн- переводов, обязательно наличие качественной кредитной истории заёмщика для выдачи ему ссуды |

| BTCJAM | До 500000 рублей | От шести месяцев до пяти лет | От 17 до 58% годовых | Заёмщик имеет возможность выбора удобного ему типа займа, единый кредитный сбор не предусмотрен, деньги выдаются на различные цели |

| Fingooroo | До 650000 рублей | До шести лет | От 16 до 25% годовых | Возможно получение кредитных денег сразу же после регистрации на платформе, кредитные условия получатель выбирает самостоятельно |

Р2Р КАМЕРЫ ВИДЕОНАБЛЮДЕНИЯ

Ниже рассмотрены основные производители Р2Р камер и некоторые их модели.

Falcon Eye

– компания производитель оборудования для систем видеонаблюдения и безопасности. Специализируется на беспроводных системах охранных GSM сигнализаций. Имеет официальное представительство в России с 2005 года. вся продукция производителя, которая реализуется в нашей стране, сертифицирована и адаптированы для работы в сложных погодных условиях. Соответствуют международном у стандарту ISO – 90001.

Модельный ряд камер видеонаблюдения Р2Р включает:

- Falcon Eye FE-MTR 1300;

- Falcon Eye FE-MTR 300 P2P;

- Falcon Eye FE-ITR 1300.

Все видеокамеры дают изображение в высоком разрешении 1280х720, могут работать при освещении 0,1 Люкс и имеют интерфейс передачи сигнала Lan и Wi-Fi (Falcon Eye FE-ITR 1300 только Lan). Кроме того они оснащены детектором движения и могут активировать процесс видеозаписи по тревоге.

Запись может осуществляться на видеорегистраторы, в облачный сервис или на карту памяти. Наличие микрофона и динамика превращает камеру в интерактивное устройство для двухсторонних переговоров.

Foscam

– компания была основана в 2002 году. Специализируется на выпуске устройств и IP камер для GSM видеонаблюдения. Продукция прошла сертификацию по международному стандарту ISO 9001 и отечественным ГОСТам. Устройства оснащены детектором движения, слотами для карт памяти и интерфейсом RJ 45 (кабельное сетевое подключение витая пара).

Наиболее популярные модели:

- Foscam FI9821P;

- Foscam FI9853EP;

- Foscam FI9803EP.

Zodiac

– компания предлагает устройства для бытовых и профессиональных систем видеонаблюдения. Все Р2Р камеры оборудованы системой инфракрасной подсветки, что позволяет производить видеосъемку в темное время суток.

Модели, распространенные на рынке:

- Zodiac 909W;

- Zodiac 911;

- Zodiac 808 выполнена в уличном варианте в корпусе со степенью защиты IP65.

В начало

Снижение рисков P2P-кредитования

Сервисы P2P-кредитования лояльны ко всем заемщикам. Основной риск на себя берут инвесторы, поэтому уровни процентных ставок по кредитам завышаются для возмещения потенциальных убытков. В итоге доход кредитора повышается, но он сопряжен с отсутствием гарантий. Одобрение заявки в сегменте P2P могут получить клиенты, обладающие низким уровнем платежеспособности. Платформы также дают добро на предоставление денежных средств заемщикам, которым банковские учреждения отказали в сотрудничестве.

Сервисы P2P-кредитования проверяют заемщиков по собственным алгоритмам с учетом:

- Паспортных и контактных данных.

- Сведений об имущественных правах.

- Отсутствия исполнительных производств.

- Информации из справки 2-НДФЛ.

- Состояния кредитной истории.

- Региона фактического проживания заемщика.

- Данных о месте трудоустройства.

- Текущего стажа работы.

- Целевого характера кредитования.

Важно! Некоторые сервисы обеспечивают доступ ко встроенным системам платежей. Инвестор формирует депозит, на который переводит денежные средства для предоставления займов

После заключения сделок деньги автоматически переводятся на указанный в заявке расчетный счет клиента. Платформа получает комиссию за услуги посредника.

К работе допускаются только надежные контрагенты. Однако кредитор вправе вручную произвести проверку, потребовав от заемщика предоставления расширенного пакета документов. Эксперты предоставляют небольшой список дополнительных рекомендаций, позволяющих ощутимо повысить безопасность заключаемых сделок.

Участникам процедуры равноправного кредитования следует:

- Тщательно проверять информацию о контрагентах, в том числе на сайте службы судебных приставов.

- Во избежание налоговых рисков выбирать для сотрудничества платформу, которая платит налоги.

- Критически оценивать шансы заемщика на своевременное погашение кредита.

- Отказаться от использования P2P-займов для рефинансирования действующих кредитов.

- Заключать сделки путем применения цифровой подписи на документах.

- Сотрудничать с P2P-сервисами, предоставляющими страховку от невозврата средств.

- Учитывать наличие сопутствующих расходов и комиссий за выполнение финансовых операций.

Важно! На многих платформах можно инвестировать и занимать только ограниченные суммы. Лимиты повышаются для активных участников процесса равноправного кредитования

Разрешается также одновременно сотрудничать с несколькими контрагентами, но уровень риска в этом случае существенно повышается.

Подводя итог, следует отметить стремительное развитие и совершенствование механизмов кредитования через P2P-платформы. Равноправное заимствование благодаря переходу в виртуальную среду позволяет инвесторам и заемщикам заключать сделки без привлечения банков и прочих посредников. Подобная форма кредитования при удачном стечении обстоятельств обеспечит идеальные условия для сотрудничества. Однако существует множество рисков, с которыми сталкиваются участники P2P-кредитования

Во избежание возможных проблем сторонам следует уделить внимание анализу сведений о контрагентах, включая проверку текущего рейтинга и изучение отзывов

Условия платформы

Для того, чтобы начать работать с порталом, нужно зарегистрироваться. Регистрация не сложная. Нужно придумать логин, указать ФИО и электронную почту. Заёмщик не может быть одновременно и инвестором на портале.

Инвестор имеет личный статус. Личный статус даёт определённые преимущества. Улучшить его можно приглашая других людей на портал и активно выдавая кредиты. Чем выше статус, тем больше плюшек – возможность кредитовать надёжных клиентов, получение приоритетной очереди на обработку заявок, увеличение лимита на вывод средств и так далее.

Пополнить баланс можно на сумму от 100 рублей до 100 000 рублей. Портал использует банковские карты, Payeer-кошелёк, Киви, Яндекс.Деньги, Сбербанк.Онлайн. Какие-то особые личные данные не нужны.

Заёмщиком может стать гражданин России от 18 до 65 лет. Для получения кредита понадобится документ, подтверждающий стабильный доход, обязательная положительная кредитная история, отсутствие задолженностей. Максимальная сумма кредита – 500 000 рублей. Максимальное время – 1 год.

Комиссию портал устанавливает при составлении договора.

Как устроена P2P-биржа?

Некоторые сравнивают P2P-биржи с маркетплейсами, наподобие Craigslist или Facebook Marketplace. И действительно, они позволяют покупателям и продавцам криптовалюты взаимодействовать друг с другом. Покупатели и продавцы могут просматривать объявления или публиковать собственные. P2P-биржи также обеспечивают определенную степень защиты для всех участников транзакции благодаря системе обратной связи или рейтинга. Представьте: вы видите, что в Twitter кто-то заинтересован в покупке биткоина, а у вас есть некоторое количество биткоина для продажи. Но Twitter не является P2P-платформой, и здесь сложно говорить о доверии. Что произойдет, если покупатель получит биткоин, но не отправит платеж? Что будет, если покупатель заплатит меньше, чем нужно? Риск мошенничества при совершении P2P-сделок вне биржи очень высок.

Binance P2P может защитить как покупателя, так и продавца, обеспечить безопасность транзакций и сократить риск мошенничества. Помимо публичной системы рейтингов, Binance P2P использует эскроу-сервис, для защиты криптовалюты до тех пор, пока обе стороны не подтвердят транзакцию. Например, вы покупаете Bitcoin за фиат. Продавец отправляет Bitcoin в эскроу-сервис Binance. После того, как вы отправите фиатные средства, а Продавец подтвердит получение фиатных средств, Binance зачислит вам Bitcoin, обеспечив безопасность и надежность сделки.

Преимущества и недостатки Р2Р кредитования для инвесторов

Платформы Р2Р кредитования набирают популярность среди россиян не только из-за того, что это новинка. Преимуществ инвестировать средства с перспективой получения высокого дохода действительно немало:

- Самый важный плюс, который выгодно отличает площадки «социального» кредитования от всех остальных инвестиционных финансовых продуктов – высокая доходность. Из-за того, что получить деньги в долг может практически каждый, кому отказала легальная организация, кредиторы вправе поднимать процентные ставки за пользование деньгами, что делает Р2Р кредитование выгодным инвестиционным инструментом.

- На платформах Р2Р нет таких высоких ограничений для минимальной суммы инвестиций, как в МФО – от полутора миллионов рублей. Нередко минимальная сумма начинается уже от 1000 рублей, а это значит, что даже небольшие накопления могут приносить доход.

- Платформы 2Р2 предпочитают вести свою деятельность в онлайн-режиме, поэтому посещать стационарных офисов не нужно. Получать доход от своих финансов можно не покидая собственного дома, с помощью компьютера или смартфона.

Как и в случае с любыми инвестиционными продуктами, у Р2Р кредитования есть свои недостатки, которые могут перечеркнуть все преимущества:

– отсутствие гарантий возврата. Платформа, предоставляющая возможность инвестировать свои средства, не может повлиять на неблагонадежного заемщика. Из-за того, что средства, используемые в кредитовании являются личными средствами заемщиков, Р2Р платформа не несет никаких рисков, поэтому и не слишком заинтересована в возврате денег. Иногда есть дополнительная опция оформления страховки от невыплаты. Нередко стоимость страховки может достигать высоких сумм, но она сможет обезопасить от еще больших трат в будущем.

– налоговые отчисления. Существуют площадки, которые самостоятельно контролируют выплату налоговых отчислений с получения дохода и совершают оплаты за клиента. Но чаще всего контроль налогов физических лиц остается на совести их самих. Уклонение от выплат грозит штрафом и даже наказанием, а незнание законов не освобождает от ответственности.

– отсутствие досрочного возврата вложенных средств. Отдавая свои финансы для кредитования других людей, необходимо четко осознавать, что вернуть деньги в любой момент не получится. В лучшем случае получить средства обратно можно в конце срока договора, а в худшем – с просрочками или даже через суд.

– риск финансовых махинаций. Высокая доходность и спутанные условия работы организации являются прямыми признаками финансовой пирамиды, которая может в любой момент ликвидироваться. Вернуть свои деньги в этом случае будет очень сложно, а может даже невозможно.

Преимущества P2P-кредитования

Отказ от помощи финансового института в процессе заключения кредитных сделок позволяет равноправным сторонам сэкономить. Займы предоставляются в режиме онлайн, благодаря чему существенно повышается оперативность сделок. После согласования с кредитором всех условий деньги можно получить в считаные минуты. В целях повышения безопасности финансовые учреждения проводят скоринг. Процедура позволяет оценить надежность заемщиков.

К основным преимуществам равноправного кредитования следует отнести:

- Снижение сопутствующих затрат.

- Индивидуальное согласование условий сделки.

- Оперативность принятия решений по заявкам.

- Моментальное предоставление денежных средств.

- Сокращенный перечень требований к заемщикам.

- Возможность самостоятельно выбрать кредитора.

- Доступность для обширной аудитории.

- Круглосуточное оформление займов.

Некоторые инвесторы в сфере P2P-кредитования не прочь воспользоваться инструментами для самостоятельной проверки платежеспособности потенциального клиента. Изучение расширенного пакета документов замедляет процесс выдачи займов, однако кредитор получает дополнительные гарантии, обеспечивающие безопасность сделки.

Расследование

После регистрации можно просмотреть последние заявки на предоставление займа и предложения инвесторов.

“Предложения от инвесторов”

Среди них можно найти фантастически привлекательные: некоторые из цифр, представленных в таблице, ставят под сомнение выгодность заработка для кредиторов. Иные из инвесторов готовы выдавать денежные средства лишь под 40-50%

Все, кто желает одолжить деньги или взять взаймы, обязаны уплатить администрации сайта определённую комиссию, информацию о размере которой найти не удалось. Предложенная схема скорее подтверждает, что здесь имеют место обман и развод.

Связываться с данным ресурсом крайне нежелательно. Даже если авторы стратегии p2p-zaim.online не являются мошенниками, то они создали благодатную почву для процветания жуликов, так как не дают никаких гарантий, не защищают клиентов сервиса, благодаря которым получают заработок.

Какие есть риски

Заемщик перестанет платить по договору. Как бы вас ни убеждали в описании сервиса, что будут всеми силами содействовать возврату средств при просрочках, не особо на это рассчитывайте. Из всех рисков этот самый частый: например, сейчас мой кредитный портфель включает 50 заемщиков. Из них шестеро перестали платить.

Чтобы вернуть деньги, придется идти в суд. Если вы будете заниматься самостоятельным возвратом средств от неблагонадежных заемщиков, придется идти в суд. При этом договор займа подписывается обычно с помощью смс-кода. Доказать, что заемщик действительно подписал договор с помощью смс, без привлечения платформы не получится. Захотят ли там помогать вам — зависит от лояльности платформы. При этом без помощи квалифицированного юриста вы, скорее всего, все равно не справитесь.

Деньги не получится вернуть даже через суд. Если вы выиграли суд и получили на руки исполнительный лист, это еще не значит, что получится вернуть деньги даже через службу судебных приставов. Заемщик — физическое лицо может не иметь официальной работы и средств на банковских счетах, а юридическое лицо с номинальным директором может просто перестать существовать.

Налоговые риски — доход от ваших инвестиций облагается налогом. Если платформа платит налоги за вас, вам не надо об этом заботиться. В противном случае вы должны это делать сами. Разумеется, будет соблазн налоги не платить, но тогда будьте готовы, что когда-то это обнаружится и приведет к штрафам.

Есть еще риск закрытия платформы — для давно работающих на рынке сервисов он не очень большой, но все-таки есть.